本文數據區間2022年7月1日 -

7月31日

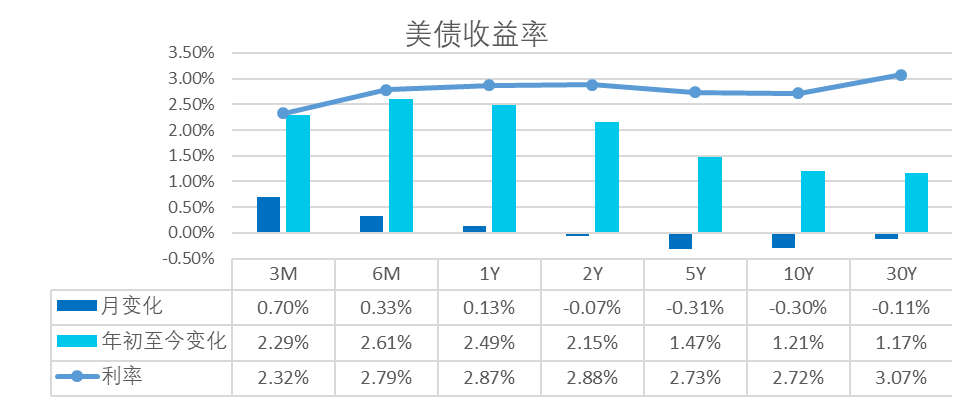

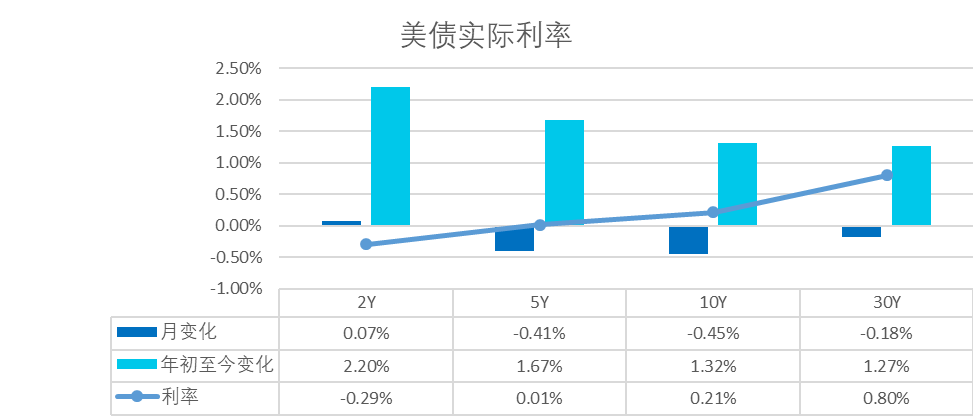

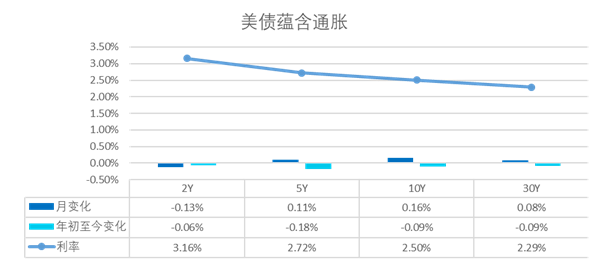

美國國債收益率走勢

· 美債利率曲線在衰退預期及美聯儲相對鴿派的影響下收益率整體下行。2年期降7bp報2.88%,10年期降30bp報2.72%。

· 主要漲幅由實際利率帶動,美債蘊含通脹2年期及10年期本月分別下跌0.13%和上漲0.16%。

· 年初至今美債收益率2年期及10年期分別上行2.15%和1.21%。

資料來源:Bloomberg、易方達香港,資料截至2022年7月29日。

· 從傳統的衰退信號來看,2年/10年已經倒掛。

美債收益率期限利差歷史走勢

資料來源:Bloomberg、易方達香港,截至2022年7月31日。

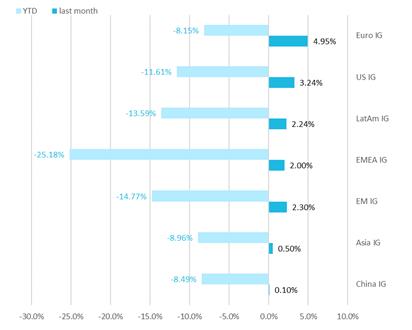

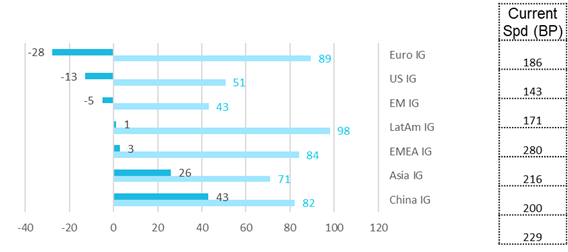

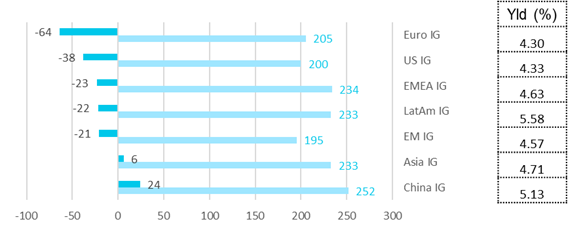

2022年7月全球投資級債券市場一覽

全球投資級債券總收益表現

全球投資級債券利差變動

全球投資級債券收益率變動

資料來源:Bloomberg、BAML、易方達香港,資料截至2022年7月31日。

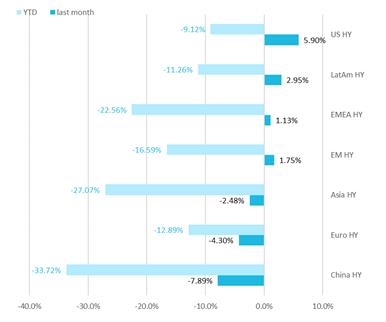

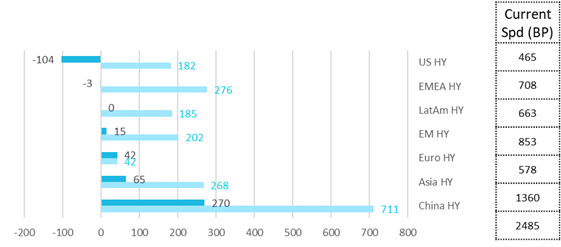

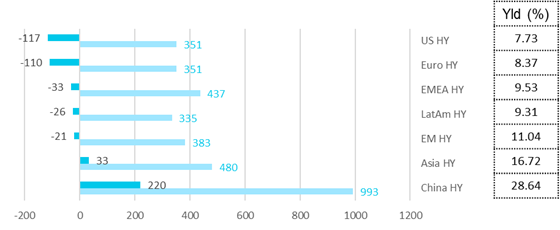

2022年7月全球高收益債券市場一覽

全球高收益債券總收益表現

全球高收益債券利差變動

全球高收益債券收益率變動

資料來源:Bloomberg、BAML、易方達香港,資料截至2022年7月31日。

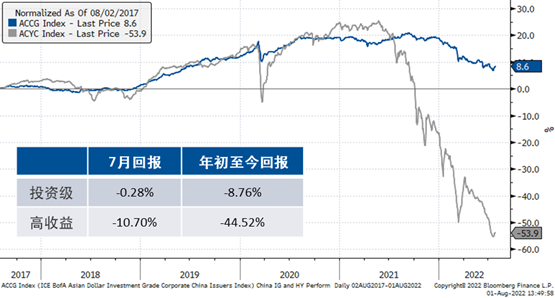

中資美元債市場表現

· 中資投資級美元債7月總回報為-0.28%,年初至今總回報為-8.76%。金融債本月持續受壓。租賃板塊走寬10-50bp不等。央企整體走寬10-20bp。TMT板塊走寬10-40bp。城投業也整體走寬10-50bp不等。油氣走寬10-20bp。

· 中資高收益美元債6月總回報為-10.70%,年初至今總回報為-44.52%。跟蹤期內中資高收益板塊價格繼續下跌。全房地產方面整體信心持續低迷,澳門博彩板塊則有5-15pt的反彈。

中資美元債指數總收益

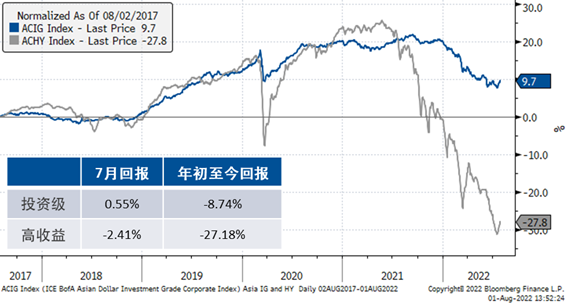

亞洲美元債指數總收益

資料來源:Bloomberg、Baml、易方達香港,資料截至2022年7月31日。

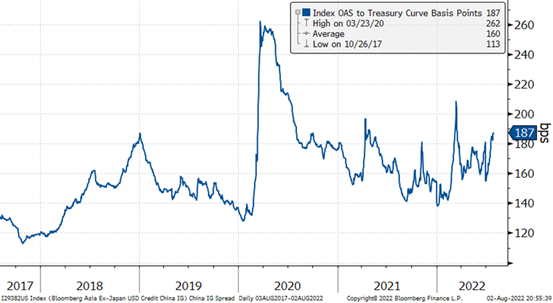

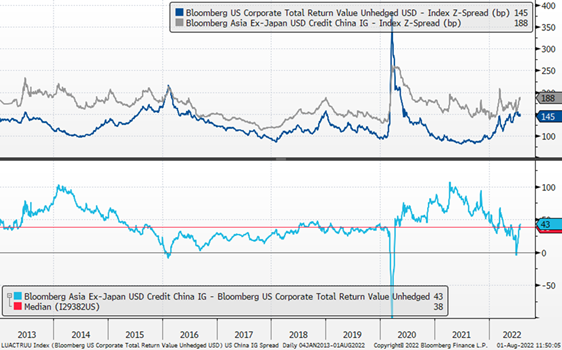

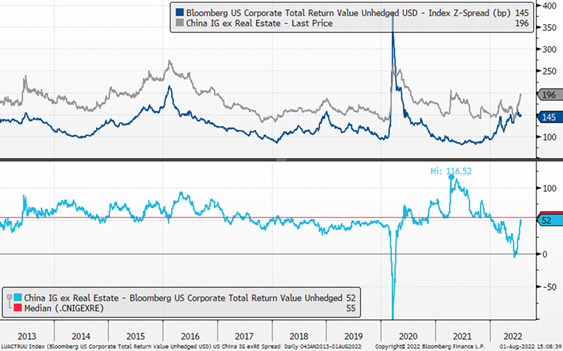

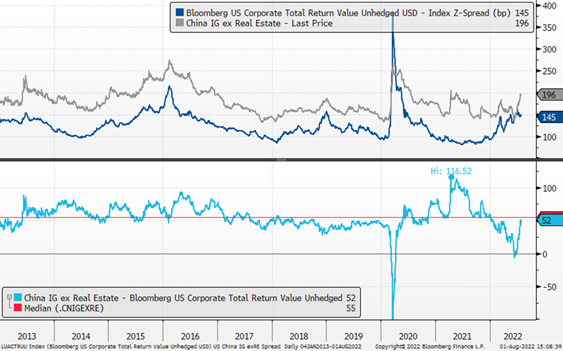

· 中資投資級美元債利率處於極高歷史分位數(99分位),利差處於中性偏高水準。

中資投資級美元債利率

中資投資級美元債利差

資料來源:Bloomberg、Baml、易方達香港,資料截至2022年7月31日。

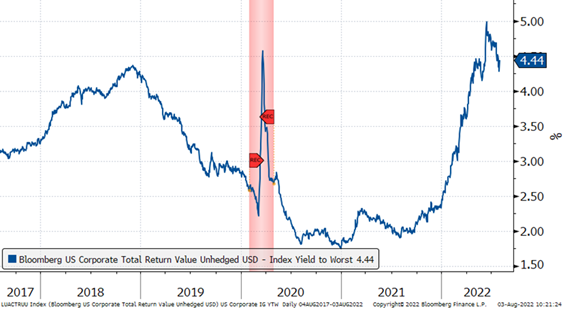

· 美國投資級美元債利率處於極高歷史分位數(98分位),利差處於中性偏高水準。

美國投資級美元債利率

美國投資級美元債利差

資料來源:Bloomberg、Baml、易方達香港,資料截至2022年7月31日。

中資相比美國債券估值回歸至中性水準

· 美國投資級在過去一個月有超額收益。目前利差回復到較中性水準。

中資vs美國投資級債利差

撇除了房地產後取成分平均值

資料來源:Bloomberg、Baml、易方達香港,資料截至2022年7月31日。

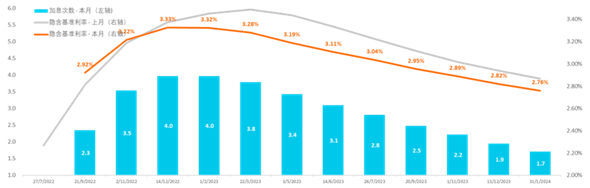

市場開始定價明年減息

· 市場開始加大對衰退的預期,利率頂部預期提早至2022年12月,同時預期2023年將減息2次。

美債利率期貨隱含至2024年加息幅度

資料來源:Bloomberg、Baml、易方達香港,資料截至2022年7月28日。

歐美國家經濟表現

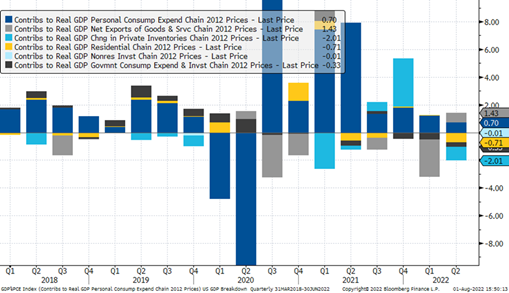

美國連續兩個季度錄得負增長

· 從狹義的角度已屬於衰退,但NBER所考慮的綜合性因素顯示仍然未實際進入衰退期。

· GDP整體結構比上季度更差:只有消費及出口錄得正貢獻。

· 整體經濟趨勢回落,經濟領先指標持續下滑。

GDP結構比上季度更差

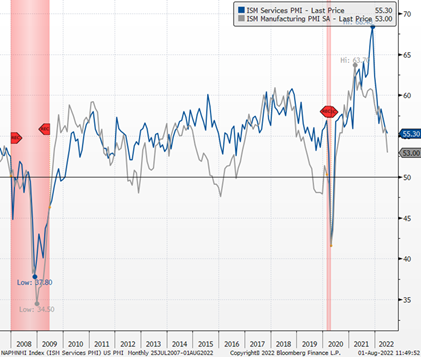

美國PMI持續回落

資料來源:Bloomberg、Baml、易方達香港,資料截至2022年7月31日。

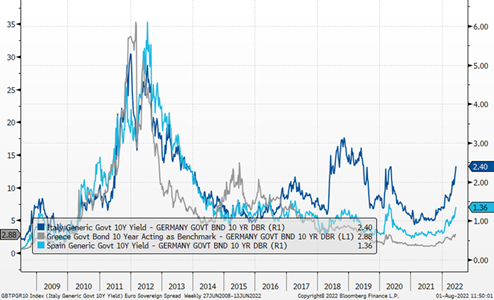

歐美經濟衰退預期升溫

· 市場對未來1-2年發生衰退的預期不斷升溫。

· 在歐央行開始加息後,歐洲邊緣經濟體利差水準繼續往上攀升。

歐洲邊緣國家 v.s.德國:10年國債利差

資料來源:Bloomberg、易方達香港,資料截至2022年7月31日。

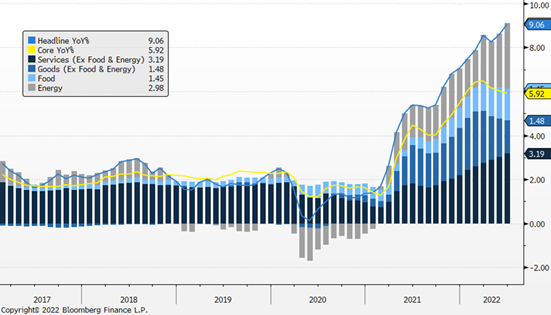

美國通脹居高不下

· 6月份CPI同比上漲9.1%,核心CPI同比上升5.9%,超市場預期。

· 環比資料最大貢獻為能源項。但服務業通脹粘性也有所增強。

· CPI主要受能源項、食品項、住房項及運輸項顯著上漲推動。

· 整體廣度有所上升,顯示出一定的粘性。

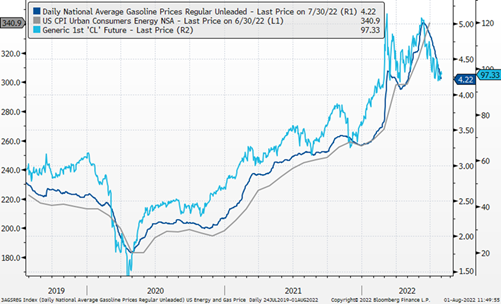

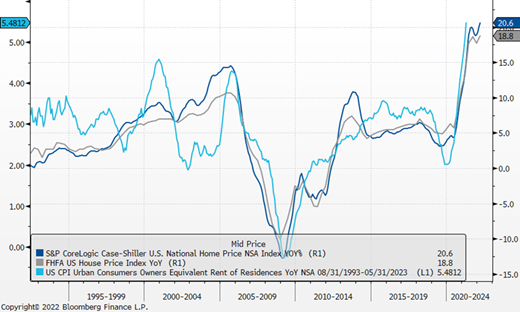

· 油價從高位回落,但租金價格仍然居高不下。

· 市場目前對通脹的定價仍然處於先高後低的預期,長期通脹預期較為穩定。

美國通脹繼續超預期

美國汽油價格與CPI能源分項

美國住宅及房價指數

資料來源:Bloomberg、易方達香港,資料截至2022年7月31日。

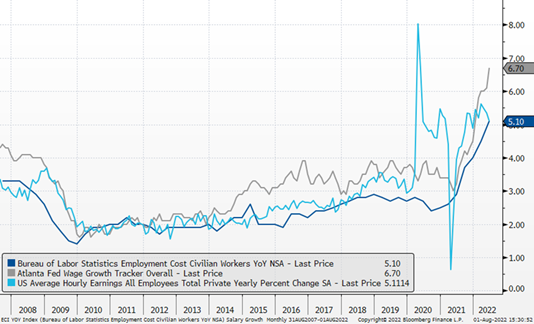

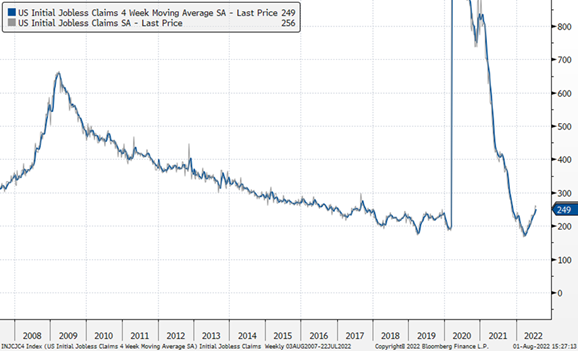

勞動力市場持續強勁

· 6月份美國非農就業增加37.2萬人,失業率穩定在3.6%,就業市場維持緊張態勢。新失業救濟金申請人數低位上升。

美國工資增長

新失業救濟金申請人數

資料來源:Bloomberg、易方達香港,資料截至2022年7月31日。

全文縮寫提示:US IG - Bloomberg

Barclays US Corporate Total Return Value Unhedged USD,Euro IG - Bloomberg Barclays Pan European Aggregate

Corporate TR Index Value Unhedged,EM IG - ICE BofA High Grade Emerging Markets

Corporate Plus Index,LatAm

IG - ICE BofA High Grade Latin America Emerging Markets Corporate Plus Index,EMEA IG - ICE BofAHigh Grade EMEA Emerging Markets

Corporate Plus Index,Asia

IG - ICE BofAHigh Grade Asia Emerging Markets Corporate Plus Index,US HY - Bloomberg Barclays US Corporate High Yield

Total Return Index Value Unhedged,Euro HY - Bloomberg Barclays Pan-European High Yield

(Euro) TR Index Value Unhedged EUR,EM HY - ICE BofAHigh Yield Emerging Markets Corporate

Plus Index,LatAmHY

- ICE BofAHigh Yield Latin America Emerging Markets Corporate Plus Index,EMEA HY - ICE BofAHigh Yield EMEA Emerging Markets

Corporate Plus Index,Asia

HY - ICE BofAHigh Yield Asia Emerging Markets Corporate Plus Index 。

易方達香港固收投研團隊

易方達香港固收投研團隊:易方達擁有國內資產管理行業最大的固定收益投研團隊,資產管理規模位於行業前三水準,且投資業績在前十大基金公司中遙遙領先。依託于易方達母公司強大的固收業務平臺,香港團隊管理的多隻固收產品也取得了不俗的業績。旗下產品多次獲得Lipper、Asian Investor、Benchmark在內的權威機構頒發的獎項。

免責聲明

本文件不構成對任何人投資易方達資產管理(香港)有限公司管理的任何基金或產品之邀請或建議。

投資涉及風險,包括損失本金。過往的表現對未來的業績並不具指示作用,亦非未來表現或回報的指引。在決定是否適合投資前,投資者應查閱有關基金或產品的銷售檔以瞭解進一步詳情,包括有關基金或產品的特點及風險因素等。

本檔僅載有一般資訊,並不代表一般或特定的投資建議。本檔可能含有「前瞻性」資訊。這些資訊可能包括預測、預報、收益或回報估計及可能的投資組合構成。本檔並不構成對未來事件的預估、研究或投資建議、也不應該被視為購買、出售任何證券或採用任何投資策略的建議。本文件所載的任何意見,只反映本公司於發布日的判斷,可因其後的條件轉變而作出變動。

本文件所載的資訊及意見取自易方達資產管理(香港)有限公司認為可靠的來源,這些分析和資訊並未經獨立核實,亦不保證其準確性。本檔所載的資料、意見及推測反映本公司於發布日的判斷,可隨時更改而毋須另行通知。

本文件謹供閣下參考用途,未經易方達資產管理(香港)有限公司書面同意下不可作任何複印或發佈。

本檔可能包含部份未獲證監會認可的基金或產品,未經認可基金不可向香港公眾人士(符合《證券及期貨條例》專業投資者資格的人士除外)發售。

本檔並非廣告。本檔之內容未經香港證券及期貨事務監察委員會審閱。

Copyright © 2022年易方達資產管理 (香港) 有限公司 版權所有。