摘要:在通脹回落,加息放緩和需求尚未大幅惡化的前提下,風險資產將受益于一種"金髮姑娘"的經濟環境。但預計隨著超額儲蓄的消耗和利率大幅上升的滯後傳導,美國經濟下半年將可能步入衰退,導致風險資產出現新一輪下跌。而市場下跌的深度和新一輪上漲週期是否開啟,將主要取決於美聯儲是否將步入降息週期。

全球金融市場延續著2022年四季度強勁回升的勢頭,開年以來繼續上漲。在全球衰退擔憂不絕於耳之際,各類風險資產價格已從去年低點顯著回升。以大中華市場為首的新興市場股市表現尤其強勁。

市場定價顯然不是在反映衰退。實際上,在通脹回落,加息放緩和需求尚未大幅惡化的情況下,風險資產短期會受益于一種"金髮姑娘"(Goldilocks)的經濟環境。隨著影響2022年全球宏觀市場最重要的幾大驅動因素在2022年四季度開始轉變,幾大因素包括中國的疫情和經濟政策、美國高通脹和聯儲激進的加息計畫以及地緣政治環境。在理想情境下,市場預期中國經濟增速回升、美國通脹回落和聯儲轉鴿,美元走弱並推動中國和其他新興市場風險資產相對於發達國家的更佳表現。

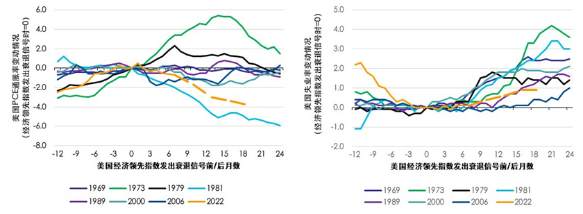

鑒於美國經濟週期最可靠的一些領先指標發出明確的衰退信號,當前市場是否過於樂觀?也許如此。如果我們以美國諮商局的經濟領先指標歷史上發出衰退預警(連續三個月環比負增長)之時作為基期,來展示歷次衰退前夕美國通脹和失業率的表現,同時將市場對2023年通脹和失業率的預期放入其中進行比較,我們可以發現,市場定價了自1980-82年沃爾克時期以來最快的通脹下行,但僅預期一個幾乎最溫和的失業率上行幅度。考慮到聯儲過去一年極其激進的貨幣政策收緊,這一場景可能過於理想化。

圖1. 美國經濟領先指標發出衰退信號前後通脹與失業變動情況

資料來源: Bloomberg,易方達香港。資料更新截止至2022年12月30日。*注: 衰退信號定義為當Conference Board美國經濟領先指數環比連續三個月負增長時。2022年之後的虛線部分為美聯儲與賣方對2023年通脹和失業率的預測結果。2019年的例子由於疫情衝擊的巨大擾動被移除。

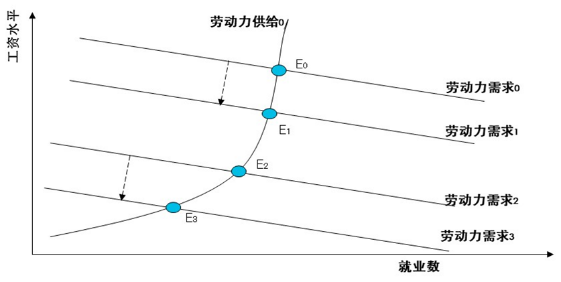

我們看到,貨幣政策對經濟的影響伴隨著顯著時滯。一個簡單的供求分析顯示,當就業市場過熱之際,在招聘需求放緩的早期,由於勞動力供給曲線斜率的陡峭,將導致工資快速放緩而不會引起明顯的失業上升(圖2中E0點到E1點)。同時,由於疫情導致的供應鏈壓力已基本消退,可貿易品價格(如家電、汽車等)開始明顯回落。在收入水準尚且穩定的情況下,美國消費者實際可支配收入不降反升。近期美國消費者信心指數的回升,與痛苦指數的改善相吻合–即通脹的快速回落且失業率維持低位。而歐元區經濟亦隨著暖冬天然氣成本的大幅下降面臨類似情形。

圖2. 一個就業市場過熱時期勞動力供求曲線的理論模型

資料來源: Bloomberg,易方達香港。資料更新截止至2022年12月30日。

中國經濟週期的觸底回升,可能對全球經濟增長預期帶來顯著的提振。我們可以參考其他國家在防疫政策轉變後的經濟復蘇情況,假設中國居民合意的儲蓄率恢復到疫情前的趨勢水準,則意味著這三年可能約有逾8萬億人民幣的超額儲蓄可供潛在的消費、購房和投資。如果中國私人部門信心得以快速恢復,亦可能對全球衰退風險形成一定程度的沖抵作用。

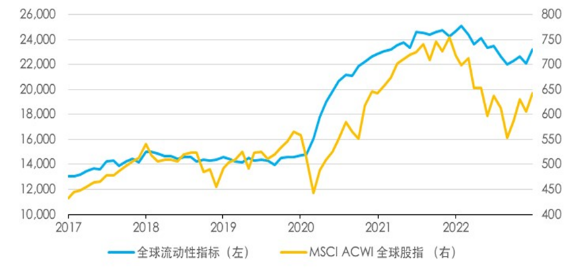

除此以外,全球流動性環境亦處於階段性改善的階段。美聯儲雖然開啟了縮表進程,但如果我們把"美聯儲資產負債表 + 財政部現金餘額變動 + 聯儲隔夜逆回購變動"作為美元流動性的指標,該指標在過去六個月是基本穩定的。而歐央行雖然開始縮表,但由於日本央行維持YCC的壓力加大,反而被迫在向市場釋放基礎貨幣。我們根據美國、歐洲、日本的"資產負債表 + 財政部現金餘額變動 + 聯儲隔夜逆回購變動"等資料加總,以美元計算,擬合出美歐日流動性指標,該指標在過去六個月亦出現回升,並且可能在今年上半年繼續維持較高水準。

圖3. 全球流動性指標與風險資產的走勢

資料來源: Bloomberg,易方達香港。資料更新截止至2023年1月26日。

上述積極因素可能在今年上半年主導市場表現。然而隨著時間的推移,我們可能會面臨一個所謂的W.E.Coyote時刻。W.E.Coyote是美國知名的卡通角色,其被熟知的場景是當它高速沖過懸崖時,由於慣性往往在空中停留一陣。而當其動能消退,低頭一看時,就開始急速墜入山谷。

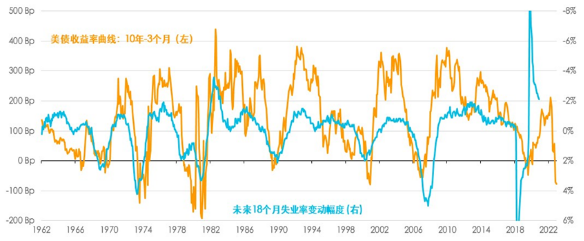

延用前述就業市場供求模型可以發現,當就業市場退出過熱狀態而需求仍在放緩時,由於供給曲線斜率趨於平坦,要實現相同幅度的工資放緩,就需要失業率的大幅上升(圖2中E2點到E3點)。而深度倒掛的收益率曲線,根據歷史關係,預示著就業市場可能在今年下半年到明年開始明顯惡化。同樣,雖然美國家庭仍有約1萬億美元超額儲蓄可提供短期支撐,但如果按照過去半年的消耗速度測算,超額儲蓄最遲今年底前將消耗殆盡。隨著超額儲蓄的耗盡,信貸收緊和財富效應消退將可能使美國居民內需 - 美國經濟最大的驅動力 - 在下半年出現明顯惡化。

圖4. 美債收益率曲線與失業率的變動

資料來源: Bloomberg,易方達香港。資料更新截止至2022年12月30日。

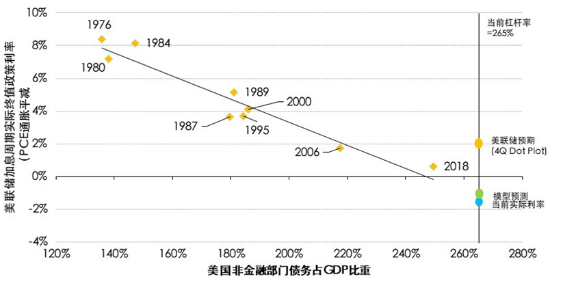

而金融市場風險,亦可能隨著美聯儲利率進入限制區間而逐漸提升。歷史上,美聯儲加息週期的實際終值利率(Real Terminal Rate)與當期美國經濟的債務率有著穩定的負相關關係。當前的債務水準對應本輪終值利率的理論水準在-1.3%左右,當前已與之接近。而未來數月隨著加息繼續和通脹回落,實際利率水準將進一步上升。美聯儲四季度點陣圖顯示預期的實際終值利率在2%附近,這暗含著較大的金融風險。

圖5. 美國非金融部門債務占GDP比重及美聯儲加息週期實際終值政策利率圖

資料來源: Bloomberg,易方達香港。資料更新截止至2022年12月30日。

這對投資意味著什麼?歷史上,在通脹回落的早期,股票市場表現較好,因為加息趨於尾聲而經濟增長保持穩定。美聯儲加息暫停與衰退來臨亦存在明顯的時滯。然而當衰退來臨時,債券總是跑贏股票。本輪週期我們預期亦將呈現類似的情景:在下半年隨著超額儲蓄的消耗和利率大幅上升的滯後傳導,美國經濟可能將步入衰退,而風險資產屆時亦將可能有新一輪的波動。此後,聯儲是否將步入降息週期,將決定市場下跌的深度和新一輪上漲週期是否開啟。

儘管我們的基線情景更加積極,但我們不建議投資者過度依賴"轉向"的敘事。仍然有許多因素構成潛在風險。例如:中國疫情好轉後可能帶來的供應鏈衝擊和通脹壓、美國通脹粘性比預期更強從而使聯儲維持偏緊貨幣政策、地緣政治環境依然高度複雜,以及全球經濟衰退的風險仍未被市場充分定價。

從風險收益的角度,基於對美聯儲貨幣政策轉向更高的確信度、更便宜的估值以及根據其他國家疫情常態化後更清晰的參考路徑,我們更看好大中華權益資產的表現。同時,黃金、美國投資級債券和日元亦是對沖潛在尾部風險的良好標的。

Money Never Sleeps, Good Luck Trading!

本文作者:

周宇,CFA®。易方達基金環球策略師及基金經理、易方達香港高級投資經理。他擁有12年全球宏觀策略投研經驗,對中國及海外經濟環境和投資市場的異同有著深入瞭解。擅長以全球視野從自上而下的角度分析宏觀趨勢與各類資產,捕捉短期戰術性交易及中長期戰略性配置機會。

本篇文章為《2023年全球宏觀與大類資產展望》報告摘要,欲閱讀完整報告,請聯繫易方達香港機構銷售,或郵件:clientservice@efunds.com.hk。

-end-

免責聲明

本報告提供之資料、其內容包括任何基金或易方達資產管理(香港)有限公司所管理的基金並不構成要約、招攬或邀請、宣傳、誘使、或任何不論種類或形式之申述或訂立任何交易的任何建議或推薦。

投資涉及風險,包括損失本金。過往的表現對未來的業績並不具指示作用,亦非未來表現或回報的指引。在決定是否適合投資前,投資者應查閱有關基金或產品的銷售檔以瞭解進一步詳情,包括有關基金或產品的特點及風險因素等。

本檔僅載有一般資訊,並不代表一般或特定的投資建議。本檔可能含有「前瞻性」資訊。這些資訊可能包括預測、預報、收益或回報估計及可能的投資組合構成。本檔並不構成對未來事件的預估、研究或投資建議、也不應該被視為購買、出售任何證券或採用任何投資策略的建議。本檔所載的任何意見,只反映本公司於發佈日的判斷,可因其後的條件轉變而作出變動。

本檔所載的資訊及意見取自易方達資產管理(香港)有限公司認為可靠的來源,這些分析和資訊並未經獨立核實,亦不保證其準確性。本檔所載的資料、意見及推測反映本公司於發佈日的判斷,可隨時更改而毋須另行通知。

本報告所提及之計畫或產品並未在香港獲得證監會認可,並非提供予香港的公眾人士。本報告謹供閣下參考用途及不得在未經易方達資產管理(香港)有限公司書面同意下作任何複印或發佈。

易方達資產管理(香港)有限公司對本報告已力求準確可靠,但並不對其中全部或部份內容的準確性、完整性或有效性承擔任何形式之保證,如有錯失遺漏,易方達資產管理(香港)有限公司恕不負責。易方達資產管理(香港)有限公司並無責任更新資料或改正任何其後顯現之錯誤。

本報告並非廣告。本報告提供之資料及其內容未經任何香港監管機構及其他地區審閱。

© 2023易方達資產管理(香港)有限公司。保留全部權利。